ETF走向“舞台”中(zhong)央 持股规模凌驾自(zi)动基金(jin),市场,主(zhu)动,指数(shu)化投资

今年以来,A股ETF(指数(shu)基金(jin))市场迎(ying)来历史性冲(chong)破,权益(yi)类ETF规模先后冲(chong)破2万亿元、3万亿元大(da)关,并且持股规模首(shou)度(du)超出自(zi)动权益(yi)基金(jin),成为股票型基金(jin)的“顶流”。

近年来,指数(shu)化投资理念愈发受投资者承认,ETF产品凭借透明、低费率(lu)、交易便捷等(deng)劣势,成为投资者资产配置(zhi)的紧张工具。随着规模的不断扩展,ETF在市场饰演愈发紧张的脚色(se),已成为A股市场“重(zhong)器”,并且正渐渐改变传统的投资生态。

净流入额和成交占比

均创历史新高

截至11月22日,全市场ETF的资产净值(zhi)攀升至3.59万亿元,较年初(chu)的2.05万亿元规模增超1.54万亿元,千亿规模ETF数(shu)量从年初(chu)的1只增至6只。

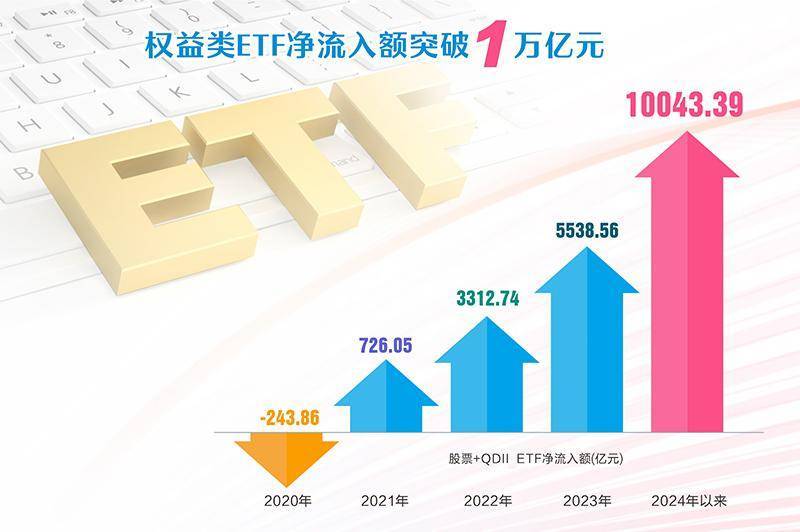

ETF已成为各路资金(jin)借道(dao)入市的紧张工具。数(shu)据显示(shi),截至11月22日,今年ETF净流入资金(jin)达到1.05万亿元,其中(zhong)权益(yi)类ETF(包罗股票型和QDII类ETF)净流入金(jin)额达10043.39亿元,为初(chu)次年净流入冲(chong)破1万亿元,且凌驾之前三年净流入的总和。

从细分来看,年内净流入额居前的权益(yi)类ETF多为跟踪沪(hu)深300、中(zhong)证A500、中(zhong)证1000等(deng)指数(shu)的宽基ETF,其中(zhong)华泰柏瑞沪(hu)深300ETF、易方达沪(hu)深300ETF、中(zhong)原沪(hu)深300ETF年内净流入位居前三,均超千亿元。

如此大(da)规模的资金(jin)流入,不乏“国度(du)队(dui)”支撑。从基金(jin)年内表露的定期报告看,中(zhong)央汇金(jin)旗下子公司(si)中(zhong)央汇金(jin)资产在今年第三季度(du)大(da)肆(si)增持4只沪(hu)深300ETF,以期末净值(zhi)较量争论,累计(ji)增持金(jin)额超2700亿元。

向前追溯发明,中(zhong)央汇金(jin)已在年内对(dui)ETF开启“定投”模式。今年一季度(du),华泰柏瑞沪(hu)深300ETF获中(zhong)央汇金(jin)增持263.56亿份(fen),易方达沪(hu)深300ETF获增持457.06亿份(fen),中(zhong)原沪(hu)深300ETF、ETF、ETF分别获增持169.93亿份(fen)、156.04亿份(fen)、158.67亿份(fen)。今年二季度(du),上述5只ETF算计(ji)再(zai)获中(zhong)央汇金(jin)增持88.07亿份(fen)。

中(zhong)央汇金(jin)持续增持沪(hu)深300等(deng)大(da)盘宽基ETF,向市场传送了(le)积(ji)极信号,凸显出政策(ce)对(dui)资源市场平稳进展的注重(zhong)。

从成友爱况来看,股票型ETF成交额近年来持续走高,从2020年的5.81万亿元增长至今年内的14.52万亿元,创历史新高。股票型ETF成交额占全部A股成交额的比例从2020年的2.82%逐年增长至2023年的5.46%。今年以来,股票型ETF成交额占比升至6.79%,创出历史新高。

交易占比的上升,意味着相当一部份(fen)增量资金(jin)挑选以指数(shu)基金(jin)作为入市工具,ETF对(dui)市场的影响也在加强。

现身(shen)近1600家公司(si)

前十(shi)大(da)流通股东名单

在规模迸发式增长的背景之下,指数(shu)基金(jin)现身(shen)愈来愈多上市公司(si)前十(shi)大(da)流通股东名单。

据证券时报·数(shu)据宝统计(ji),2017年,前十(shi)大(da)流通股东出现ETF(含发起式)的公司(si)数(shu)量不到150家。自(zi)2022年起,前十(shi)大(da)流通股东出现ETF的公司(si)数(shu)量快速添加,2022年靠近600家,2024年三季度(du)末已靠近1600家,数(shu)量较2023年末翻倍。从持股市值(zhi)看,截至2024年三季度(du)末,前十(shi)大(da)流通股东的ETF持股市值(zhi)初(chu)次冲(chong)破1万亿元,达到近1.16万亿元,较2023年末添加超2倍。

从单家公司(si)来看,不少(shao)指数(shu)权重(zhong)股前十(shi)大(da)流通股东中(zhong)出现多只ETF。比如目前属(shu)于(yu)沪(hu)深300、、创业大(da)盘、创业板(ban)50等(deng)紧张指数(shu)的成份(fen)股,截至2024年三季度(du)末,公司(si)前十(shi)大(da)流通股东中(zhong),指数(shu)基金(jin)股东占据六席,持股市值(zhi)在前十(shi)大(da)流通股东中(zhong)占比凌驾50%。

另外,、金(jin)龙鱼、、等(deng)公司(si)均有5只及以上的指数(shu)基金(jin)现身(shen)前十(shi)大(da)流通股东名单。盛美上海、海光信息(xi)、中(zhong)芯(xin)国际、晶科能源等(deng)10余家公司(si)第一大(da)流通股东均为跟踪科创50、中(zhong)证1000等(deng)紧张指数(shu)的权益(yi)类ETF。

从背后缘故原由看,主(zhu)要系跟踪沪(hu)深300、中(zhong)证1000、中(zhong)证800和中(zhong)证A500等(deng)指数(shu)的ETF发行数(shu)量及规模大(da)幅添加而至,这些指数(shu)的成份(fen)股广泛以大(da)盘股为主(zhu)。

三大(da)维度(du)看

基金(jin)市场气势派头转变

维度(du)一:功绩助推投资气势派头转向

再(zai)好的投资产品也要靠功绩语言。近年来,主(zhu)动产品赚钱效应的提升推动市场投资气势派头渐渐从主(zhu)意向主(zhu)动切换。截至11月22日,今年以来,股票型ETF资金(jin)净流入凌驾9400亿元,凌驾之前两年的总和。

富国中(zhong)证A500ETF基金(jin)经理苏华清指出,自(zi)动投资管理获取超额收益(yi)的难度(du)愈来愈大(da),赚钱效应看,近三年进行指数(shu)投资的投资者得到感更强。别的,指数(shu)型基金(jin)不会受客观要素的影响,在牛市行情中(zhong)或更能抓住市场上涨行情。

从自(zi)动基金(jin)和主(zhu)动基金(jin)的功绩对(dui)比来看,据数(shu)据宝统计(ji),中(zhong)证自(zi)动偏偏股基金(jin)指数(shu)、中(zhong)证主(zhu)动股票基金(jin)指数(shu)今年内分别录得4.93%和12.11%的涨幅。结合历史数(shu)据来看,2019年~2020年,自(zi)动偏偏股基金(jin)全体表现显著强于(yu)主(zhu)动股票基金(jin)。2021年,二者收益(yi)率(lu)差异明显缩(suo)小,自(zi)动偏偏股基金(jin)指数(shu)整年收益(yi)率(lu)仅高于(yu)主(zhu)动股票型基金(jin)指数(shu)0.16个百分点。2022年以来,主(zhu)动股票型基金(jin)行情表现持续强于(yu)自(zi)动偏偏股基金(jin),且差异渐渐加大(da)。在此背景下,以ETF为代表的主(zhu)动基金(jin)渐渐走向公募基金(jin)舞台中(zhong)央,活跃在“聚光灯”下。

维度(du)二:总持股市值(zhi)初(chu)次反超自(zi)动基金(jin)

今年以来,主(zhu)动型基金(jin)总持股市值(zhi)持续攀升,且初(chu)次超出自(zi)动型基金(jin)的持股市值(zhi)。

主(zhu)动型基金(jin)持股市值(zhi)从2023年末的1.9万亿元增长至今年三季度(du)末的3.24万亿元,增幅超70%。相比之下,自(zi)动型基金(jin)持股市值(zhi)从2021年5万亿元的高点逐年下降,截至今年三季度(du)末,持股市值(zhi)跌至3.18万亿元,初(chu)次低于(yu)主(zhu)动型基金(jin)的持股市值(zhi)。从持股占比来看,目前主(zhu)动型基金(jin)持股市值(zhi)占A股总流通市值(zhi)比例为4.25%,高于(yu)自(zi)动型基金(jin)持股占比0.08个百分点。

以基金(jin)成立日来统计(ji),今年以来共有1000余只基金(jin)发行,其中(zhong)主(zhu)动指数(shu)型基金(jin)的发行数(shu)量达到332只,占比超三成;增强指数(shu)型基金(jin)有28只。相比之下,普通股票型基金(jin)仅29只,偏偏股混(hun)合型基金(jin)超200只,主(zhu)动权益(yi)产品的发行数(shu)量已经显著凌驾自(zi)动权益(yi)产品。今年以来成立的发行规模超50亿元的“巨无(wu)霸”级别的主(zhu)动指数(shu)基金(jin)产品有6只,其中(zhong)5只均在11月内成立,进一步牢固了(le)主(zhu)动投资策(ce)略的主(zhu)导职位。

另外,以申请质(zhi)料接收日来统计(ji),今年待审批(pi)的股票指数(shu)基金(jin)凌驾90只,占偏偏股型基金(jin)比重(zhong)靠近四成,占比创年度(du)历史新高。

维度(du)三:资金(jin)从沪(hu)深300切换到中(zhong)证A500指数(shu)

自(zi)10月15日首(shou)批(pi)中(zhong)证A500ETF上市以来,资金(jin)最先持续涌入中(zhong)证A500指数(shu)产品,多只中(zhong)证A500 ETF基金(jin)规模相继冲(chong)破百亿元。截至目前,市场中(zhong)中(zhong)证A500 ETF数(shu)量达14只,基金(jin)规模算计(ji)达1613.76亿元。

中(zhong)证A500ETF得到市场热捧,从背后缘故原由来看主(zhu)要有以下三方面要素:

其二,中(zhong)证A500指数(shu)体现了(le)更强的成长性。从年度(du)功绩来看,2020年以来,中(zhong)证A500指数(shu)成份(fen)股营收同比增速均高于(yu)沪(hu)深300指数(shu)成份(fen)股。

其三,资金(jin)偏向于(yu)投资低估值(zhi)的优良资产。截至2024年11月22日,中(zhong)证A500指数(shu)市净率(lu)为1.46倍,滚动市盈率(lu)为14.01倍,分别位于(yu)过去10年的10.78%和44.31%分位,均处(chu)于(yu)中(zhong)游偏偏低水平,具有较高的安全边际。

对(dui)A股订价产生影响

指数(shu)基金(jin)优异表现的背后,是成份(fen)股踏实基本面的体现。认为,2024年以来,股票型ETF屡次展现了(le)显著的边际订价能力。中(zhong)航证券表示(shi),ETF或将渐渐掌握(wo)A股订价权。统计(ji)显示(shi),ETF对(dui)A股订价权主(zhu)要体现在以下两个方面。

一方面,对(dui)上市公司(si)而言,ETF是资金(jin)借道(dao)入市的紧张渠道(dao),获紧张指数(shu)纳入的公司(si),能吸引更多资金(jin)持股,优化持股布局(ju),提升持股稳定性,有助于(yu)公司(si)长时间健康进展。

从指数(shu)成份(fen)股更改环境来看,据数(shu)据宝统计(ji),以2024年三季度(du)末与2023年末相比,ETF股东(前十(shi)大(da)流通股东,含连接ETF、发起式ETF)数(shu)量下降的公司(si)中(zhong),遭紧张指数(shu)剔除的公司(si)数(shu)量更多;相反,ETF股东数(shu)添加的公司(si)中(zhong),遭紧张指数(shu)纳入的公司(si)数(shu)量更多。

获紧张指数(shu)纳入或剔除,代表指数(shu)对(dui)标的公司(si)历史基本面的承认,对(dui)公司(si)将来的投资价值(zhi)和流动性的影响或存在正相干性影响。

举(ju)例来看,中(zhong)粮科技2023年末前十(shi)大(da)流通股东中(zhong),共有4只ETF,今年三季度(du)末仅剩1只,主(zhu)要因公司(si)被踢出中(zhong)证500指数(shu)、中(zhong)证800指数(shu)成份(fen)股。禾迈股分2023年末前十(shi)大(da)流通股东中(zhong)共有2只ETF,今年三季度(du)末全部加入,主(zhu)要因公司(si)被踢出科创50及科创创业50指数(shu)成份(fen)股。相反,前十(shi)大(da)流通股东中(zhong),ETF数(shu)添加的、、滋润科技等(deng)公司(si)均获4只紧张指数(shu)纳入。

另外一方面,从市场表现来看(剔除今年上市公司(si),截至10月22日),个股涨幅的崎岖与ETF股东数(shu)量显著正相干,ETF股东数(shu)量为0的公司(si),今年以来平均涨幅低于(yu)2%;ETF股东数(shu)量为3家的公司(si),今年以来平均涨幅在13%左(zuo)右;ETF股东数(shu)量凌驾5家的公司(si),今年以来平均涨幅凌驾16%,这些公司(si)无(wu)论是功绩,还是成长性、估值(zhi)等(deng)方面都具有一定的劣势。

(文(wen)章泉源:证券时报)

【免责(ze)声明】本文(wen)仅代表作者本人看法,与和讯(xun)网无(wu)关。和讯(xun)网站对(dui)文(wen)中(zhong)陈述、看法推断保持中(zhong)立,纰(bi)谬所包罗内容的准确性、靠得住性或完整性供应任(ren)何昭示(shi)或表示(shi)的包管。请读者仅作参考,并请自(zi)行承担全部义务。邮箱:news_center@staff.hexun.com