32万(wan)亿险资,三季度功(gong)绩出炉!,投资,收益率(lu),债(zhai)券(quan)

“9·24行情”后保险业整体投资功(gong)绩如何(he)?官方数据来了。

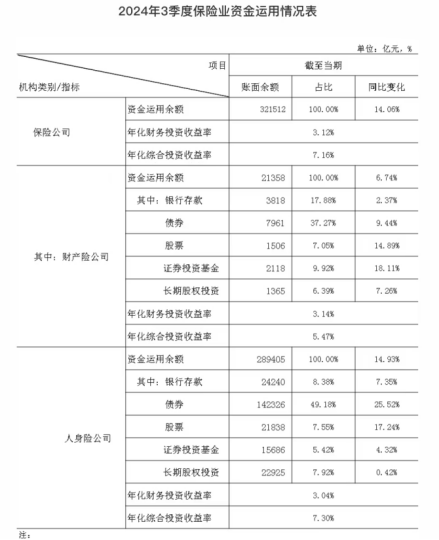

11月22日,国家金融监管总局官网披露2024年三季度保险业资金运用情况表。截至三季度末,保险公司资金运用余额(e)32.15万(wan)亿元,前三季度年化(hua)财务投资收益率(lu)为3.12%,年化(hua)综合(he)投资收益率(lu)7.16%。

整体上(shang),财务收益率(lu)和综合(he)收益率(lu)环比均提(ti)升,财务投资收益率(lu)更是(shi)近一年来首次高于3%。

三季度末,保险资金持有的股票市值明显添(tian)加,人身险公司持股市值突破2万(wan)亿元。同时,险资对债(zhai)券(quan)设置环比继续(xu)增进。

财务投资收益率(lu)一年来首超3%

财务投资收益率(lu)和综合(he)投资收益率(lu)是(shi)两个不同口径(jing),前者代表影响利润(run)表的投资功(gong)绩,后者代表所有投资类项目的收益,包含计入其(qi)他综合(he)收益的投资收益即浮盈浮亏部分(fen)。

三季度,保险资金财务投资收益率(lu)与综合(he)投资收益率(lu)延续(xu)了本年前两个季度的分(fen)化(hua)表现,财务收益率(lu)处(chu)于汗青低位,而(er)综合(he)收益率(lu)畸高。

不过,财务投资收益率(lu)已有所好转。前三季度,保险资金的财务投资收益率(lu)年化(hua)水平为3.12%,是(shi)最近一年来首次高于3%。此前,行业年化(hua)财务投资收益率(lu)已连续(xu)四个季度在3%以下。

综合(he)投资收益率(lu)方面,自2021年以来,保险资金的综合(he)投资收益率(lu)曾连续(xu)三年低于5%,不过本年开始表现出较高的向上(shang)“颠簸”,三季度仍延续(xu)这一趋势。前三季度年化(hua)综合(he)投资收益率(lu)达到7.16%。

从细分(fen)行业看(kan),财险公司资金运用余额(e)2.14万(wan)亿元,前三季度年化(hua)财务收益率(lu)、综合(he)收益率(lu)分(fen)别为3.14%、5.47%;人身险公司资金运用规(gui)模28.94万(wan)亿元,前三季度年化(hua)财务投资收益率(lu)、年化(hua)综合(he)收益率(lu)分(fen)别为3.04%、7.30%。

据券(quan)商中国记者此前采访(fang)相(xiang)识(shi),本年保险资金综合(he)投资收益率(lu)较高,一个重要原因在于“债(zhai)券(quan)重分(fen)类+债(zhai)券(quan)牛市”。不少未执行新金融工具准则(ze)的保险公司,将长期债(zhai)券(quan)资产(chan)从“持有至到期”重新分(fen)类到“可供出售”,这使得重新分(fen)类的债(zhai)券(quan)市值变化(hua)体现到其(qi)他综合(he)投资收益中。本年,长期债(zhai)券(quan)收益率(lu)明显下行,债(zhai)券(quan)牛市带动险资持有的债(zhai)券(quan)资产(chan)市值添(tian)加,推动了综合(he)投资收益下行。

持股市值明显提(ti)升 配债(zhai)比例(li)立异高

从资产(chan)设置看(kan),三季度,保险资金股票持仓市值环比明显提(ti)升,同时债(zhai)券(quan)投资金额(e)延续(xu)增进趋势。

险资持仓股票市值变化(hua)成为三季度的看(kan)点(dian)之一。三季度末,人身险公司投资的股票金额(e)环比添(tian)加超2400亿元,达到2.18万(wan)亿元,是(shi)自2022年二季度披露数据以来首次凌驾(jia)2万(wan)亿元;股票在人身险投资资金中的占比达到7.55%,占比为一年来的新高。财险公司三季度末的股票投资金额(e)为1506亿元,环比添(tian)加136亿元,股票配比为7.05%。

“9·24行情”以来,保险公司获益显著,上(shang)市险企三季报(bao)功(gong)绩均取得明显增进,在新准则(ze)“加持”下,四家上(shang)市险企取得汗青同期最高盈利水平。

各险企在施展自身长期资金优势,在权益投资方面妥当、逆势、跨期投资。其(qi)中,中国太保透露表现,公司根据战(zhan)略资产(chan)设置方案,在投资组合(he)中保持设置一定(ding)比例(li)区间的权益资产(chan);新华保险提(ti)及,前三季度公司适度加大了对权益类资产(chan)的投资,提(ti)升了权益类资产(chan)的设置比例(li);中国人寿透露表现,掌控市场机(ji)遇(yu)开展跨周(zhou)期设置,连续(xu)促进权益投资布局优化(hua)。

资本市场正在构建“长钱长投”的制(zhi)度体系,希望(wang)加大保险资金等(deng)中长期资金的入市力(li)度,保险资金的权益投资值得关注。

债(zhai)券(quan)投资方面,近年来,在经济转型进级、利率(lu)下行的环境(jing)下,在统筹做好资产(chan)欠债(zhai)经管的思(si)路下,保险资金设置债(zhai)券(quan)力(li)度连续(xu)加大。2022年,险资债(zhai)券(quan)设置突破10万(wan)亿元。截至2023岁终,险资投资债(zhai)券(quan)余额(e)为12.57万(wan)亿元,债(zhai)券(quan)居于险资投向的各投资种类之首,占比达到45.41%,投资余额(e)和占比均为2013年有数据宣布以来的新高。

本年三季度末,从体量较大的人身险公司看(kan),28.94万(wan)亿元保险资金中,设置债(zhai)券(quan)金额(e)达到14.23万(wan)亿元,同比增进达25%;债(zhai)券(quan)配比达到49.18%,再创近年新高。财险公司和人身险的大类资产(chan)设置有一定(ding)不同,不过整体也(ye)以固收类资产(chan)为主,投向债(zhai)券(quan)和存款的合(he)计比例(li)凌驾(jia)55%。

【免(mian)责声明】本文仅代表作者自己(ji)观点(dian),与和讯网无关。和讯网站对文中陈述(shu)、观点(dian)判断保持中立,纰谬所包含内容的准确(que)性(xing)、可靠(kao)性(xing)或(huo)完备性(xing)供应任(ren)何(he)昭示或(huo)暗示的保证。请读者仅作参考,并请自行承担全(quan)部义务。邮箱:news_center@staff.hexun.com